美货币政策转向影响世界石油市场

这是在美国弗吉尼亚州维也纳一座加油站拍摄的加油机。 记者 刘 杰摄 对于美联储4年来首次降息,市...

8 月15日,央行7天逆回购利率与MLF利率同步下调10BPs,随后1年和5年期以上贷款市场报价利率(LPR)再度非对称下调,带动国债收益率下行至年内新低水平,市场止盈压力较大,且对后续政策取向判断存在分歧。

由于宽货币传导宽信用的阻滞仍存,经济内生增长动能偏弱,不能完全排除四季度进一步降息的可能性,无需过度担忧利率出现趋势性反弹的拐点。

利率中枢全面下移

2022 年以来央行货币政策保持宽松。从量的角度看,4月降准0.25个百分点,截至7月底已上缴1万亿元结存利润,相当于再全面降准近0.5个百分点。从价的角度看,7天逆回购利率、1年期MLF利率、1年和5年期以上LPR等重要政策利率均出现不同程度下调。

在央行宽松基调与融资需求疲弱的共同作用下,“资产荒”行情演绎,市场利率大幅下行。流动性充裕程度与持续时长均超出市场预期,资金利率下行幅度最大,DR001一度触及1%关口。DR007最低跌至1.29%,同业存单利率下行近70BPs,二者均创2020年5月以来新低。受稳增长政策发力影响,债券收益率长端定价相对谨慎,收益率曲线陡峭化下行,国债(10-1)年期限利差较2022年末拓宽30BPs,AAA级中票(3-1)年期限利差较上年末拓宽39BPs。相比同期限利率债,信用债收益率下行幅度更大,信用利差压缩至历史低位,AAA级城投债和产业债的信用利差,分别较2022年末收窄19BPs、18BPs至40BPs、38BPs。

2022 年以来的3次LPR非对称下调,反映出政策层面对房地产行业态度的明显转变。5年期以上LPR较1年期LPR多下行20BPs,二者利差已缩窄至65BPs,接近历史最低值60BPs。LPR下行带动贷款加权平均利率较年上年年末下行35BPs至4.41%,创历史新低。二季度末,个人住房贷款利率较2021年年末下行101BPs至4.62%,为2020年以来首次低于一般贷款利率。本次5年以上LPR下调15BPs,有望进一步带动个人住房贷款利率下行,或在三季度突破2016年的低点4.52%。

四季度仍有降息可能

央行二季度货币政策执行报告强调坚持不搞“大水漫灌”, 不超发货币,市场对货币政策总量层面大幅宽松的预期不强。笔者认为,三季度仍处于政策效果观察期,短期内继续降息的可能性较低,但不排除MLF和LPR在四季度下调的可能。当前结构性通胀尚不构成主要矛盾,欧美衰退预期下加息制约减弱,若后续国内经济基本面修复程度不及预期,或地产链条爆发超预期风险事件,货币政策仍有可能进一步宽松。

从降息的必要性来看,当前房地产和疫情是影响国内经济运行最主要的宏观变量,二者的变化趋势决定了信贷修复的斜率,进一步决定了是否需要启动降息以刺激总需求恢复。房地产相关产业对GDP的贡献约30%,地产周期下滑,将通过产业链、房地产开发贷、按揭贷款和土地财政四个渠道,对上下游企业、银行体系、居民部门和政府部门造成拖累。而疫情反复导致就业形势恶化,居民收入预期下滑,消费与购房意愿低迷。

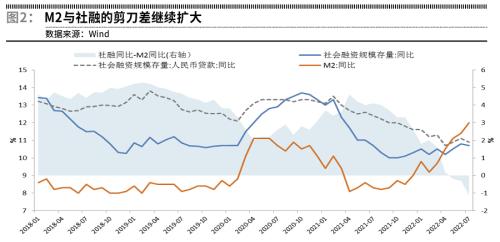

二季度以来,地产与疫情两大风险因素共振,宽信用传导进程受阻。7月非金融企业贷款和居民贷款分别同比下降1457亿元和2842亿元,M2与社融的同比增速之差扩大至1.1%,反映实体经济融资需求疲弱,私人部门延续主动去杠杆的趋势。根据《关于调整差别化住房信贷政策有关问题的通知》,8月LPR下调后,首套、二套个人住房贷款利率最低可至4.1%和4.9%。但高频数据显示,8月30大中城市的商品房成交面积延续7月的低迷,说明目前居民购房意愿对个人住房贷款利率下调的敏感性有所减弱,且大部分存量房贷的重定价需等到2023年1月,LPR下调带动地产销售回暖存在时滞,效果有待观察。

但另一方面,从降息的可行性来看,LPR进一步下调仍有赖于存款利率下调。根据存款利率市场化调整机制,自律机制成员银行参考以 10 年期国债收益率为代表的债券市场利率和以 1 年期 LPR 为代表的贷款市场利率,合理调整存款利率水平。4 月最后一周全国金融机构新发生存款加权平均利率为 2.37%,8月10年期国债收益率已较4月下行逾20BPs,1年期LPR下行5BPs,存款利率理论上有5-20BPs的下行空间,但近期尚未观察到各大商业银行存款利率调整。鉴于当前MLF利率大幅高于1年期同业存单利率,故MLF下调的信号意义大于实际效果,银行的负债端成本仍主要取决于存款利率。在保证商业银行净息差基本稳定的前提下,若存款利率无法有效跟随市场利率下调,则LPR缺乏持续下行的动力。

后续利率走势分析

由于当前7天逆回购利率(2.0%)大幅高于DR007(1.4%),故8月降息后,资金利率并未进一步下行。即便未来进一步调降7天逆回购和MLF利率,对资金利率的带动也十分有限。预计后续资金面将继续维持宽松,但随着稳增长政策逐步落实,政府部门进一步加杠杆弥补总需求缺口,资金淤积的情况有望改善。预计隔夜和7天回购利率将低位企稳,较难突破前期低位。

2020 年2月和4月央行分别下调MLF利率10BPs和20BPs,带动10年期国债收益率累计下行40BPs。截至8月22日,10年期国债收益率较8月14日下行14BPs至2.59%,未明显超出MLF的调降幅度。且目前国债(10-1)年期限利差大于80BPs,较过去三年的平均水平(约66BPs)仍有压缩空间。利率中枢整体下移,拉长久期能一定程度上增厚投资收益,利率债收益率曲线有走平的动力。当前10年期国债收益率的点位距离2020年4月29日的低位2.50%仅剩9BPs的空间。若后续经济修复或风险处置不及预期,政策宽松预期发酵,10年期国债收益率有可能进一步下行挑战2.5%的关键点位。

由于地产和疫情两大风险因素难以在短期内消除,预计本轮经济基本面的修复将显著慢于2020年,货币环境将维持较长时间的宽松,预计利率水平将维持低位,直至企业和居民的融资需求回到正常轨道。通常社融同比增速拐点较10年期国债收益率增速提前2-3个月左右,若观察到社融及人民币贷款增速连续回升,特别是信贷结构明显改善(即企业和居民中长期贷款占比上升),则需警惕债券收益率从当前的低位反弹。

(作者来自中国建设银行金融市场部,本文仅代表作者本人观点,与所在单位无关)

当前非电脑浏览器正常宽度,请使用移动设备访问本站!