异动快报:博菲电气(001255)1月15日14点11分触及跌停板

证券之星1月15日盘中消息,14点11分博菲电气(001255)触及跌停板。目前价格29.34,下跌10.0%。其所属...

(原标题:玻纤行业――中国巨石值得投资吗?)

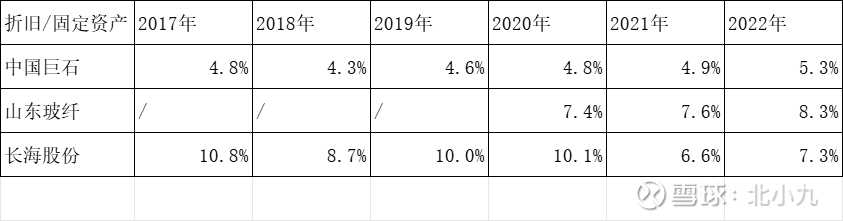

1、这个行业的很多会计处理方式缺乏谨慎性。行业用于最后成丝工序的铂铑合金漏板占固定资产的比例在35%―50%之间,但行业通行的做法是不对这一生产工具计提折旧,而是根据实际损耗计入生产成本,这是我第一次遇到生产用的固定资产不计提折旧的案例。目前已上市的企业只有长海股份按实际折耗对铂铑合金漏板计提折旧。以中国巨石为例,假设漏板按照40年计提折旧,2022年的利润会减少2.75亿。这个行业中,龙头巨石似乎对利润指标异常痴迷,巨石对“房屋建筑物”折旧的实际执行年限是40年,但山东玻纤、长海股份、正威新材都是按照20年计提折旧,考虑到“窑炉一开10年,冷修改造后又10年的”的行业特点,20年的折旧年限是合适的,巨石如果同样审慎,每年这一部分的折旧差额会减少2亿的利润。巨石的“折旧/固定资产”在5%以下,而审慎的企业计提比例在8%左右,如果巨石整体按照8%计提,我们以23年中报披露的330亿固定资产计算,巨石的利润会减少10亿。(注:由于国际复材招股书没披露年折旧额,中材科技玻纤业务无法单独区分,因此很难比较,但从折旧政策看,这两家企业和巨石是相仿的,同样缺乏谨慎性)

另一点我比较担忧的是周期性这么强的行业,在周期底部时几乎不对存货计提减值。我了解到,在温湿度合理的情况下,库存粗纱的最长保存期限是两年左右,如果周期底部时间足够长,我不知道这些企业怎么收场?2009年金融危机最严重的时候,巨石只有11万元的存货跌价准备,当时存货原值是9.1亿,在《新工业时代》中描述过2009年的困境:仓库里有7个月的库存卖不出去,相当于1年生产的产品只能卖5个月。如今又面临跟08年相似的场景,企业的存货42.83亿,但跌价准备只有0.56亿,占比1.3%,国际复材这一比例是4.16%,长海股份是1.14%,如果按照5%计提存货跌价准备,巨石的利润又少两个亿。

由于近两年铑粉的价格飙升,各个企业都会出售贵金属获得大额的资产处置收益,因此在看利润指标的指标的时候需要注意,比如巨石20年、21年、22年铑粉处置收益分别为0.42亿、6.91亿、25.73亿,占净利润的比重分别为2%、11%、38%,下图是2000年-2021年铑金的价格走势图,这样的价格是几十年难得一遇的,因此行业的贵金属处置收益不具备可持续性。

2、重资产行业我比较在意两点:管理层资本再投资能力和周期底部的应对能力。对于在再投资水平的判断,比较科学的算法是计算内部收益率(IRR),但我嫌麻烦,自己构建了一个懒人指标――收入/固定资产原值,能力强一些的企业一般能做到1:1 ,也就是1块钱的固定资产投入能产生1元的收入。

比较来看,龙头巨石花钱的效率不高,长海和正威好一些,因为制品占比高,下游制品加工环节不需要这么多资产投入。其次从单位产能的资产投入看,巨石也不如国际复材。

我们再来看一些周期底部企业的应对。我们通过存货周转率的指标看出山东玻纤和长海股份一直是以销定产、稳健运营的,而巨石、国际复材和正威新材属于高库存运营,但高库存运营一旦产品滞销就会遇到现金流的问题。

2008年金融危机时,巨石负责人张毓强的策略就是“不停产”,硬挺过去,《新工业时代》中张总说过一段话:“一停产规模效益就没了,单位成本就上去了,仓库里东西固然少了,但每吨产品的成本就高了,如果市场恢复了,卖出去照样亏。不停产仓库里产品的成本还是低的,复苏之后这些产品还是有利润,所以我决定不停产,等复苏”。我简单解释下,假设企业按照常规做法,以销定产,大幅减少产量,保现金流,那么分摊到每吨产品的固定成本会非常高,在当前吨价这么低的情况下,卖出去的产品很有可能亏吨。但还有另一种赌性十足的做法――垒库存:我们假设另一种极端情况,产量不降反升,每吨产品分摊的固定成本降低了,同一批产品,一部分被卖出,一部分垒库,产品垒库之后是放在资产负债表“存货”科目里,不计入损益表,被卖出产品的固定成本被垒库产品摊薄了,因此成本更低。如果一个企业固定成本占比高,企业的产量增幅够大,很有可能造成一个奇怪的现象:尽管产品吨价大幅下跌,但企业的毛利率还是增加的。

从2022年开始,玻纤行业便在周期底部运行,巨石和国际复材选择了跟2008年一样的策略,仍然在增加产量,摊薄固定成本,但稳健的长海股份和山东玻纤是以销定产的,所以我们看到即使山东玻纤利润亏损,但现金流非常健康,而巨石正好相反,并且巨石2023年1-9月份28%的毛利率存在很大的水分。在看《新工业时代》这本书的时候,一个感受就是张毓强属于又精明又敢赌的“枭雄式”企业家,对这样的企业投资的时候是不太敢下注的。不管是这两轮危机时候的“不停产”还是埃及建厂,即使后来被证明都是成功的,但我们事前看全是赌徒的行为。我们还可以发现背靠央企和国企的巨石、中材科技、国际复材一直在扩产能,周期底部也“不停产”,而民营企业长海股份反倒成为保守经营的典范。

3、中国的玻纤行业在国际上已经形成了明显的竞争优势,国内玻纤产量已经占全球产量的2/3。如果我们看OC、PPG、NEG这些企业的玻纤业务,会发现很有意思的现象。OC在今年2月份发布公告,准备剥离复合材料业务,像OC的复合材料业务EBIT margin在周期顶部都做不到20%,并且OC的产线折旧都计提完了,除息、除税之后,周期顶部净利率应该在10%左右。其实OC 也挺有意思的,这几年在复合材材料业务实行轻资产的策略,2013 年和泰山玻纤在耐碱纤维领域开展合作;2015 年与河北金牛在高强度高模量玻纤方面开展合作;2016年与山东玻纤在粗纱和短切产品方面开展合作,2018 年与国际复材在风电纱领域开展合作。唯独没合作的是巨石,也是一种变相的制裁。

PPG分别在2016年和2017年将欧洲业务(荷兰和英国的两家玻纤工厂)和美国玻纤业务卖给了NEG,我们不妨看看NEG的运营情况。去年9月份荷兰工厂宣布破产,收入不到5亿元,但近三年在盈亏边缘徘徊。

NEG为了全球化布局的“梦想”,欧洲业务和美国业务分别花了1亿美元和5.25亿美元,除了荷兰工厂的破产,英国工厂和美国工厂也难以盈利,从2019年到2022年一直在计提减值:

我们看到这个行业是极度的成本导向,即使靠近需求市场,没有成本优势存活也很困难,但NEG马来西亚的工厂不管是产能利用率还是效益都非常好。玻纤行业是劳动密集型的行业,发展中国家的竞争优势最大的来源是低人力成本。国内企业生产工人在总职工人数中占比在70%-80%之间,员工薪酬在总成本中占比目前在10%左右,而在2008年,这一比例是5%,欧美国家目前是30%左右。受劳动力成本高昂的影响,欧美企业已经20多年没在本土新建生产线了,像PPG的产线是4条5万吨线,还有1条6万吨线,这个规模在中国已经面临淘汰了。像巨石的美国公司从2015年开始建设,一直到2020年才投产,连续两年扣非利润亏损后,在22年实现盈利,如果巨石美国公司能披露成本结构的话,大家会发现和境内的成本结构有很大的不同。

1996年,PPG高管对张毓强说:“在其他行业,服装、鞋帽、玩具等手工密集型行业,中国人可以跟美国竞争,但在玻纤行业,中国人不具备竞争实力。”谁能想到20年后,PPG自身的玻纤业务被剥离。如果从2004 年中国巨石建设了国内第一条年产60000吨池窑拉丝生产开始算的话,我们形成绝对优势用了20年的时间,但我们低劳动力成本的优势不会一直存在,其他发展中国家对中国的替代又需要多长时间呢?

我们还需要判断一点,假设我们还有20年的竞争优势期,管理层会不会在这一期间回报股东呢?巨石的管理层谈到了与中材科技玻纤业务合并的问题,假设2025年合并方案能通过,合并之后巨石的玻纤产能占全球产能的50%,如果形成了寡头垄断的格局(巨石目前的估值已经把这部分预期算进去了),会不会回报股东呢?我觉得不能过分乐观,一是巨石太过于追求市场份额,不管哪个行业,只要龙头追逐市占率指标,整个行业往往非常苦逼。巨石在一场交流会上表示过要拿下全球玻纤增量的50%,我们可以简单算一笔账,全球1000万吨的产量,假设每年增长5%,总量50万吨中巨石要拿走25万吨,按照1.5亿/万吨来算,巨石当年的资本开支是37.5亿,并且随着全球产量越来越大,巨石的资本开始越来越高。

二是从历史看,巨石没有充足的自由现金流回报股东。巨石上市以来年产生了335亿的经营现金流,资本开支394亿,上市以来总的自由现金流是负的60亿,未来能不能克制住资本制的欲望,凭借垄断地位回报股东呢?我保留质疑。

同样,长海股份2007年到2022年经营现金流净额和资本开支都在39亿左右,近三年资本开支21.5亿,主要是建设15万吨的产线和“3改8”的冷修技改,加上2023年前三季度花的4.21亿,我判断长海股份资本开支的高峰期已经过去了。

4、我很喜欢长海股份这家企业,因为管理层足够稳健。说到这,又得提一下巨石,巨石在2020年行业周期底部出了个临时性的超额利润共享计划,21年-23年,增长超过20%以上,会将超额利润的30%拿出来共享,因此管理费用中的职工薪酬在2021年增加了7.73亿,其中张毓强、杨国明、曹国荣、丁成车由2020年的1836万增加到2021年的2420万,我们认为,这就是管理层利用行业周期给员工发一次性奖金。并且在经历了2022年行业衰退之后,员工的薪酬又恢复到原先的水平,但四位核心管理层的工资增长到了2805万,平均下来每个人700万。而巨石年平均职工薪酬是14万,相差50倍,我记得有个理论,50倍的差距是一个极限临界值,尤其在制造业,我还是认为巨石管理层的小动作太多了。还有一点,如果去参加过巨石的股东会,就会被巨石富丽堂皇的总部一楼震撼到,这样的配置不太会让人联想到这是一家制造业企业,并且“在建工程”明细上又要准备花7个亿盖新的总部大楼,我特意在网上搜着看了下概念设计图,根据经验,仅概念设计这一部分费用就不会低于1000万。

上图是2023年半年报时各家有息负债和现金类资产的情况,头部的央国企都在蒙眼狂奔,有很高的道德风险,唯一稳健的是长海股份,16亿的现金类资产能够覆盖10亿的有息负债,这也是长海股份敢于在周期底部逆势扩产的底气。像巨石和中材科技的3季报显示,相关的资本开支急剧下降,巨石23年1-9月份的资本开支是11亿,去年同期是51亿。

5、还有一个比较核心的问题是,长海股份和巨石之间是不是错位竞争的?巨石想通过电子布来往上调整产品结构,巨石不管做粗纱、制品还是电子布,典型的特征就是大批量、少品种,发挥规模效益,但玻纤制品的很多应用领域都是小批量、多品种的,适合专业化、精细化的生产。首先从生产管理方式看,两者是不兼容的。我不太相信巨石会同时进入多个品类的玻纤制品,这涉及到生产线的布局和生产班次的调整以及对应的组织架构变更,而调整之后能不能发挥成本优势还很难说。

再者玻纤纱和制品面对的客户群体是不同的,粗纱的下游是复合材料,制品是直面应用领域的。像国际复材前五大客户占比22%,分别是LM(风电叶片)、重庆风渡(复合材料)、株洲时代(风电叶片)、生益科技(电子覆铜板)、OC(复合材料)。

国际复材占比10%左右的细纱制品对应的就是电子领域的客户,比如生益科技、日本的住友、松下等;粗纱制品占比25%左右,对应的是风电领域的客户,比如LM、株洲时代新材。电子和风电领域有两个特点,玻纤制品的应用规模大同时增长快,比较适合做出规模效益来,因此巨石和中材科技也在这两个领域深耕。并且风电叶片和覆铜板行业还有个典型的特征――行业集中度高,非常适合直销的模式,像巨石、中材科技、国际复材、山东玻纤基本全是直销,工厂直接对接下游几家龙头企业,巨石的销售人员只有107人、国际复材是136人、山东玻纤66人,这里面销售人员最多的是长海股份,有140个销售人员,而巨石是长海收入规模的7倍。并且头部企业比如巨石、国际复材、泰山玻纤和山东玻纤前五大客户占比都在20%左右,而长海只有8%。如果巨头们涉足较多的细分制品品类,需要开拓自己的经销商体系,长海股份玻纤部分经销收入占比是41%,国际复材占比8%,山东玻纤几乎没有经销收入,中材科技22年的经销收入只有5亿,假设全是玻纤业务,占比只有5%,巨石披露的数据我不太敢信,21年经销收入占比13%,22年就到了32%,这里面可能有统计口径的调整,我还是认为头部三家企业的业务结构是相似的。所以不管从生产组织方式还是销售和客户群体上看,长海股份和上述企业是有本质差别的。

山东玻纤是一个很好的观察窗口,这家企业本质上就是一个单纯的制造工厂,由于市场和客户开拓不足,在制品上整体产量偏低,未形成规模化生产,其玻纤制品毛利率在10%以下,并且制品的占比也非常低,因此制品领域也有很强的规模效应。

因此不管是从玻纤纱发展到下游制品,还是长海的从玻纤制品到玻纤纱,最重要的还是市场的开发和客户的积累。长海的利基市场是湿法薄毡和短切毡,这两个产品的下游应用客户都是高度分散的。长海的短切毡主要应用于汽车顶篷和玻璃钢,其中在车顶篷市场占有率达到了50%。湿法薄毡属于长海的明星产品,主要应用于防水以及再加工成涂层毡,做石膏板的贴面料。

差异化的产品结构以及对利基市场的深耕使得长海在巨头林立的市场中仍然保有一席之地。并且制品的客户粘性远高于玻纤纱,像玻纤制品基本都是长协价,按照年度调整价格,因此价格弹性比较低,同时周期底部时,盈利能力也能显示出韧性,与长海股份规模相仿的山东玻纤23年的扣非利润负1亿元,收入规模是长海2.5倍的国际复材预期23年的扣非利润是4.2亿左右,而长海股份预期23年的扣非利润是2.9亿。

我们看08年以来的几轮周期都显示出一个特征:粗纱、中低端短切毡、玻纤织物等普通产品价格在行业低谷时快速下跌,而高端制品价格跌幅不大,除了长协价,还有一个原因:需求刚性并且竞争不充分。

我们对比下长海股份和巨石的吨价走势,长海吨价的稳定性要高于巨石。长海的玻纤制品业务海外收入占比30%,而巨石占比50%,由于海外吨价高增长,因此巨石的平均吨价增长非常快。

6、从估值和企业行为方式看,我还是推荐长海股份。

当前非电脑浏览器正常宽度,请使用移动设备访问本站!